Los fuertes aumentos de los precios de las materias primas para baterías desde principios de 2021 están provocando especulaciones sobre la destrucción de la demanda o los retrasos, y han llevado a la creencia de que las empresas automotrices podrían cambiar las preferencias por sus vehículos eléctricos.

El paquete de menor costo ha sido tradicionalmente el de fosfato de hierro y litio, oLFP.Tesla ha estado utilizando LFP para sus modelos básicos fabricados en China desde 2021. Otros fabricantes de automóviles como Volkswagen y Rivian también anunciaron que utilizarán LFP en sus modelos más baratos.

Las baterías de níquel-cobalto-manganeso, o NCM, son otra opción.Necesitan una cantidad similar de litio paraLFP, pero incluye cobalto, que es caro y su proceso de producción es controvertido.

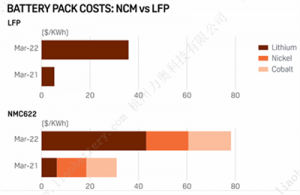

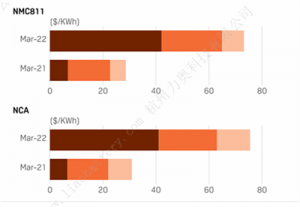

El precio del metal cobalto ha subido un 70% en el año.El níquel ha experimentado turbulencias recientes tras una breve contracción en la LME.El precio del níquel a tres meses se cotizaba en un rango intradiario de 27.920-28.580 $/tm el 10 de mayo.

Mientras tanto, los precios del litio han aumentado más del 700% desde principios de 2021, lo que ha provocado un gran aumento en los precios de las baterías.

Según S&P Global Market Intelligence, los costos del metal de las baterías chinas en marzo aumentaron un 580,7% interanual para las baterías LFP en dólares por kilogramo, llegando a casi 36 dólares/kwh.Las baterías de NCM subieron un 152,6 % durante el mismo período hasta 73-78 $/kwh en febrero.

"El caminolitioha subido de precio en los últimos 12 meses.Es un descuento menor de lo que cabría esperar [contra NCM] y una vez que se suman los factores de rendimiento, es una decisión más difícil de lo que hubiera sido.Es posible que desees renunciar a algo de rendimiento por el costo, pero hoy en día no es mucho más barato.”, dijo un vendedor de hidróxido de cobalto.

"Efectivamente, había preocupación porque el coste de la LFP suponía un riesgo excesivo para el segmento al que se dirige, que son las baterías de bajo coste", coincidió una fuente de un productor de litio.

“No existen alternativas obvias a las baterías con alto contenido de níquel (aquellas que contienen 8 partes de níquel o más) a corto y mediano plazo.El regreso a las baterías NMC con bajo contenido de níquel reintroduce preocupaciones sobre el uso de cobalto, mientras que las baterías LFP aún no pueden igualar completamente el rendimiento de autonomía y también tienen características de baja temperatura relativamente desfavorables en comparación con las baterías con uso intensivo de níquel”, Alice Yu, analista senior de S&P Global Market Intelligence. .

Si bien la química preferida en China es la batería LFP, comúnmente se supone que NCM desempeñará un papel más importante en los mercados de la UE, donde los consumidores prefieren automóviles que los lleven a través del país o a través del continente con la menor carga.

“Al diseñar plantas de baterías, debemos examinar la flexibilidad.Actualmente existe paridad de precios entre LFP y NCM.Si el LFP vuelve a ser mucho más barato, tal vez podamos priorizar la producción, pero ahora mismo deberíamos producir NCM porque es un producto premium.”, dijo un fabricante de equipos originales de automóviles.

Un segundo OEM automotriz se hizo eco de ese comentario: "Las baterías LFP estarán aquí para vehículos de nivel básico, pero no se adoptarán para automóviles premium".

Factor limitante

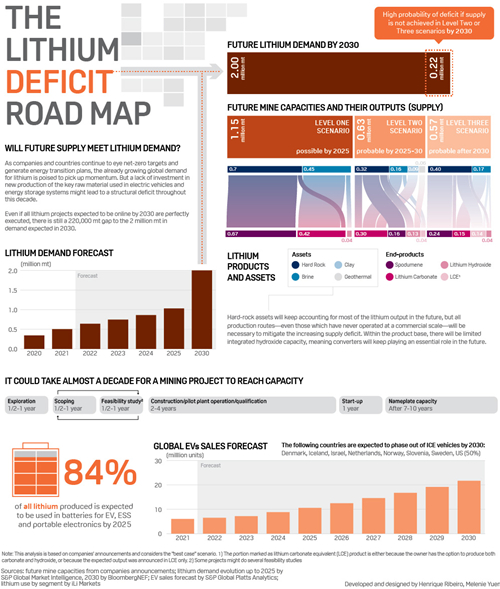

El suministro de litio sigue siendo una gran preocupación para el mercado de vehículos eléctricos y algo que podría impedir que cualquier empresa se cambie fácilmente a la LFP.

Una investigación de S&P Global Commodity Insights muestra que si todas las minas de litio en proyecto entran en funcionamiento en el plazo propuesto, con las especificaciones correctas de material para baterías, todavía habrá un déficit de 220.000 toneladas para 2030, suponiendo que la demanda alcance los 2 millones de toneladas en el finales de la década.

La mayoría de los productores occidentales de litio tienen la mayor parte de su producción reservada bajo contratos a largo plazo, y los convertidores chinos han estado ocupados con requisitos de contratos tanto al contado como a largo plazo.

"Hay varias solicitudes [spot], pero no tenemos ningún material disponible en este momento", dijo la fuente del productor de litio.“Sólo tenemos volúmenes disponibles cuando un cliente tiene algún problema, o cancela un envío por algún motivo, sino está todo reservado”, añadió.

La creciente preocupación por que el litio y otros metales de las baterías se conviertan en el factor limitante para impulsar la adopción de vehículos eléctricos ha llevado a los fabricantes de automóviles a involucrarse cada vez más en el lado upstream de la industria.

General Motors invertirá en el desarrollo del proyecto de litio Hell's Kitchen de Controlled Thermal Resources en California.Stellantis, Volkswagen y Renault se asociaron con Vulcan Resources para conseguir material del proyecto Zero Carbon en Alemania.

Alternativa de iones de sodio

Dados los esperados déficits de suministro de litio, cobalto y níquel, la industria de las baterías ha estado explorando alternativas.Las baterías de iones de sodio se consideran una de las opciones más prometedoras.

Los iones de sodio normalmente emplearán carbono en el ánodo y materiales de una categoría conocida como azul de Prusia en el cátodo.Hay "una serie de metales que se pueden utilizar en el azul de Prusia, y variará según la empresa", según Venkat Srinivasan, director del Centro Colaborativo Argonne para la Ciencia del Almacenamiento de Energía (ACCESS), con sede en Estados Unidos.

La mayor ventaja del ion sodio es su menor coste de producción, dijeron las fuentes.Debido a la abundancia de sodio en la Tierra, estos paquetes de baterías podrían costar entre un 3% y un 50% menos que las baterías de iones de litio.La densidad de energía es comparable a la LFP.

Contemporary Amperex Technology (CATL), uno de los mayores fabricantes de baterías de China, presentó el año pasado su primera generación de baterías de iones de sodio, junto con su solución de paquete de baterías AB, que demostró que era capaz de integrar celdas de iones de sodio y de iones de litio. células en un solo paquete.El proceso de fabricación y el equipo de la batería de iones de sodio son compatibles con la batería de iones de litio actual, afirmó CATL.

Pero antes de que los iones de sodio puedan alcanzar una escala comercial significativa, es necesario abordar algunas preocupaciones.

Todavía quedan algunas mejoras por lograr en el lado del electrolito y del ánodo.

En comparación con una batería basada en LFP, los iones de sodio son más fuertes en la descarga, pero más débiles en la carga.

El principal factor limitante es que todavía falta algún tiempo para que esté disponible a nivel comercial.

De manera similar, se han realizado inversiones por miles de millones de dólares en la cadena de suministro de iones de litio basada en productos químicos ricos en litio y níquel.

"Ciertamente consideraríamos el ion sodio, pero primero debemos centrarnos en las tecnologías que ya existen y poner la planta en funcionamiento", dijo un fabricante de baterías.

Hora de publicación: 31 de mayo de 2022